信用货币制度能够最终取代金属本位货币制度,在于前者的诞生有效克服了后者因为货币发行不足带来的通货紧缩问题。布雷顿森林体系引入信用货币制度之后,美国仅在1955年的初期出现过短暂的通缩,然而60年后,全球的政府、央行和经济学家却一致地陷入了对通缩的恐惧,美联储甚至苦于无法找到通胀将稳定回复正轨的信号,而在加息问题上万般踟蹰,引致全球政策信号陷于混乱。作为完成“和谐去杠杆化”的必备要素,高债务国家都在为了在本国获得温和的通货膨胀而努力。在各国对外输出通胀的意愿下降的同时,“去全球化”进程和第二产业生存空间受到压迫的现状,也损害了通胀的自我调节机制,使通货膨胀首次成为信用货币时代的稀缺资源。

一、耶伦们的焦虑

如果全世界都在寻找通胀,那么你需要警惕了。

通胀本是信用货币制度下最不应该质疑的问题。美联储前主席伯南克可以满怀信心的说出“从直升飞机撒钱”,因为他相信中央银行就是信用货币时代的上帝。敢于,甚至是致力于,以开放透明的态度建立与市场的沟通,是这一代中央银行家的特征。货币政策的“前瞻指引”就是他们的发明,正如时任加拿大央行行长马克﹒卡尼在2012年所说,“人类是唯一会对不确定性做出谨慎反应的(动物),……不确定性的存在增加了企业在是否承担大型项目时选择等待更多新的信息的价值,从而减少了当期投资。”因此,这一代中央银行家相信,在经济的低迷时期,从政策上消除不确定性可以帮助市场将“焦虑”转化为“担忧”——一种对不利事件的形式和影响有准确预期的不安情绪。

但从2015年开始,他们却在纵容不确定性的上升。伯南克的继任者耶伦将美联储花了接近两年的时间引导的市场加息时点轻易改变;曾立志消除政策不确定性的卡尼转战英格兰央行后却性情大变,以至于因传递英格兰央行加息信号的反复无常而被英国议员斥为“不可靠的男孩”;曾以一句“不惜一切代价”挽救欧元区于分崩离析之际的欧央行行长德拉吉,如今面对量化宽松政策实施半年后的尴尬效果总是沉默寡言。

他们或许有不同的苦衷,却有一个共同的焦虑:通胀还没有来。

想收紧的央行在等通胀,然而通胀没有来,眼看资产价格就要形成泡沫了;想刺激的央行在等通胀,然而通胀没有来,眼看政策空间就要用尽了。

这是耶伦们的焦虑,也是全世界的焦虑。

二、产业结构、通胀的产生和自我修复机制

虽然笼统地清楚通胀消失的原因并不困难,但是我们还要进一步知道它消失在了经济链条的哪个环节,才能找到相应的解决之道。

通胀由物品和服务两个大类别的通胀构成。服务通胀并没有对主要经济体的整体通胀产生拖累,这里不加以讨论;由于消费者消费的大部分是制造业的产品,因此我们制造业产品通胀的形成机理示意。

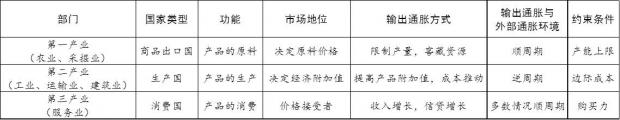

从产业结构上看,三大产业都对通胀有着显著影响力(见表1)。

第一产业中的农业和采掘业,都是人类向自然界索取初级原料的过程,它可以决定生产原料的价格,并权衡比较持有现金和持有自然资源的收益决定行动。当通胀上升时,他们会发现现金的真实利率变低了,因此第一产业部门会尽量的限制产量、窖藏资源,导致资源供给减少,从而输出通胀。第一产业的生产主要受到产能上限限制,如果没有产能限制,那么商品出口通常是在通胀环境下输出通胀,在通缩环境下输出通缩,具有顺周期特性。

表1 三大产业部门如何影响产品通胀

第二产业是以工业为主,也包括运输业和建筑业。他们将第一产业的初级原料进行加工和运输,形成可供第三产业使用的消费品。由于第一产业通常可以主导原材料的价格,第二产业主要通过生产形成产品的经济附加值来获取利润,利润率的上升或下降对下游形成通胀或通缩压力,由于利润率空间的存在,第二产业对通胀的意外上升和下降有缓冲作用,具有逆周期特性。

第三产业以服务业为主,它消费产品,提供服务。第三产业的市场地位因经济环境而异,但大多数情况下,它们是产品价格的接收者,唯一的约束条件就是购买力,当其收入提高,或者信贷能力增强时,都可以产生更强的购买力,也给第二产业的生产者更多的提升附加值诉求的空间,间接输出通胀。只要通胀或通缩没有显著改变购买力,第三产业的通胀输出也是顺周期的。

产业结构不仅存在于国家内部,也存在去全球的大宏观格局之中。三大产业分别对应了商品出口国(如澳大利亚、巴西)、生产国(如中国、日本)、消费国(如美国、印度)。我们对代表全球93%的经济总量的42个主要经济体进行了观察。在2008年国际金融危机之前的8年时间,输出通胀的经济体的经济总量和输出通缩的经济体大致相当,分别占为48%和52%;而危机之后,有更多的经济体出现输出通胀缓和、甚至从输出通胀转为输出通缩的紧缩倾向,从决定水平上看,只有代表44%经济总量的经济体仍在输出通胀,下降了4个百分点;从相对水平看,危机之后的8年相对危机前更趋于输出通缩压力的经济体代表的经济总量高达64%(见图1)。

图1 42个主要经济体在金融危机前8年和后8年的输出通胀和通缩的情况

数据来源:国际清算银行,世界银行

注1.黄色底色区域代表2008年-2015年间较2000年-2007年间变得更倾向于对其他经济体输出通胀压力的国家(地区),蓝色底色区域代表2008年-2015年间较2000年-2007年间变得更倾向于对其他经济体输出通缩压力的国家(地区);

注2.“输出通胀”一列和“方向逆转”一行相交叉出的区域代表该经济体在2000年-2007年间输出通胀,在2008年-2015年间输出通缩,其他类似。

进一步观察输出通胀和通缩的国家类型,会发现危机前后的最大变化是以中国等东亚经济体为代表的生产国取代了以美国为代表的消费国,成为通胀的输出方。美国作为金融危机的风暴中心,其消费购买力受到了极大的打击,无论是收入还是信贷,都无法再向全球输出通胀,美国的各项政策都是指向对外输出通缩、而将通胀性因素保留在国内的。以第二产业为主的生产国是唯一具有逆周期特性的经济体,中国等东亚生产国在危机后的全球通缩压力下转而向全球输出了宝贵的通胀。但是,它们似乎并不是以传统的提高利润的方式在输出通胀,而是因其币值稳中有升、国内工资和生产要素价格增长较快的原因,以成本推动的方式进行。

由于第一产业的产业特点,商品出口国通常会对通胀和通缩起到推波助澜的作用,这次也不例外。由于大宗商品在过去10余年间获得了较大的资本投入,产能束缚已不存在,以俄罗斯为代表,在通胀下降、真实利率上行的环境下纷纷加大了石油生产力度,并通过货币贬值而输出通缩压力,最终获得国内经济的稳定。而坚持不输出通缩的国家,例如沙特,经济上的危局正在向政治领域传导。

三、“去全球化”和第二产业式微,全球通胀失去唯一“稳定阀”

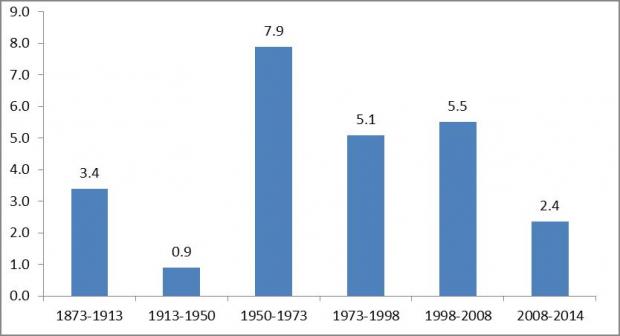

第二次世界大战结束开启了人类历史上第二次全球化的序幕,而现在却有迹象表明这一过程正在逆转。以剔除价格因素的货物出口数量年均增长率来衡量,全球化的进程正在历史上第二缓慢的时期,仅次于两次世界大战之间的水平,未来还有进一步回落的风险(见图2)。

全球化促成了生产国的崛起,生产国也成为了连接全球的纽带。生产国正式以全球贸易为纽带,根据自身市场地位的变化调节自身要求的附加值回报和利润空间,起到稳定全球通胀水平的作用。如果“去全球化”进程成为趋势,国际贸易走向萎缩,将代表着生产国对全球价值链影响能力的丧失,全球产业链将失去唯一的逆周期“稳定阀”。

图2 全球货物出口数量年均增长率(%)

数据来源:安格斯﹒麦迪森《世界经济千年史》,国际货币基金组织

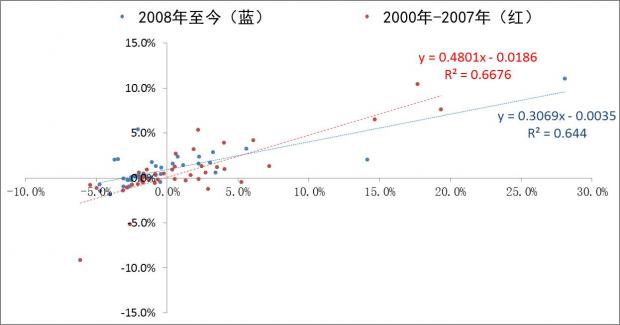

事实上,危机之后各国输出超额通胀或通缩的弹性已经由2008年之前的0.48下降为0.31(见图3)。国际贸易联系的减少也使价格水平从趋同走向分化,少数拥有较高生产率提升的经济体也因为贸易大门的关闭而无法获得平衡。

图3 横轴:各国年平均超额通胀率 纵轴:各国年平均输出通胀率

数据来源:国际清算银行,国际货币基金组织

注:包含42个全球主要经济体,代表全球经济总量的93%

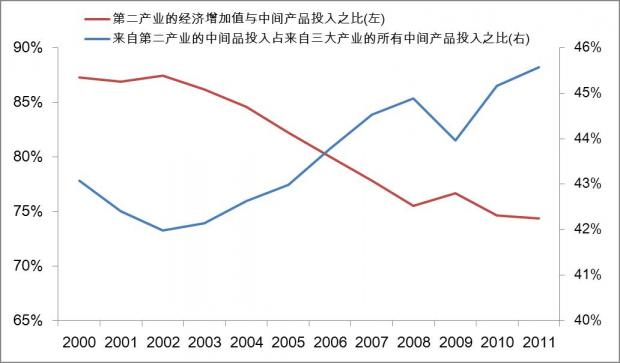

除了“去全球化”的影响,第二产业在全球产业链中话语权的丧失也在进一步损害通胀下滑后的自我修复能力。从全球的投入产出数据表来看,第二产业提供的中间产品对所有产业的重要性在2000年以来总体提升,所有产业生产活动所需要的中间产品,2000年有43%是由第二产业提供的,2011年上升到46%左右。然而第二产业能够创造的经济增加值占其自身投入的比例却在稳步下降,同期降幅高达13个百分点(见图4)。

全球的生产活动变得更加依赖第二产业的同时,其价格加成的能力不增反降,隐含着第二产业的市场地位和谈判能力正在遭遇严峻挑战。在最不利的情况下,甚至有可能形成工业化进程中农产品“剪刀差”,使第二产业不再具备逆周期稳定通胀的性质。

图4 全球产业链对第二产业产品的需求上升,但第二产业利润空间不断受到挤压

数据来源:全球投入产出数据库

四、通胀与泡沫的赛跑

通胀在信用货币制度实施半个多世纪以来,第一次从人类社会中接近消失了,而此时,正是全球央行和政府对通胀的需求最为迫切的时候。

这不是偶然。如今通胀的重要性,和通胀消失的原因,不过是同一块硬币的两面而已。信用货币解决之所以能够解决金本位解决不了的通缩问题,就在于它可以通过创造私人部门信贷的方式高效率的发行货币。而现在的问题是,如果私人部门信贷的扩张已经到了不可持续的程度,那么如何避免通缩?2008年危机后的答案是量化宽松:既然没有了信贷扩张,就通过央行购买政府债券的方式增加基础货币供应,并用政府的杠杆去承接私人部门杠杆,用财政乘数取代货币乘数。这样的政策设计需要前提:要么政府的债务要具备可持续性,要么政府债务可以通过通货膨胀实现“债务货币化”。

大多数主要经济体的政府债务水平在经过金融危机后多轮财政救助,已经到了不可持续的水平,因此“债务货币化”,也即桥水公司所谓的“和谐去杠杆化”,成为了唯一选择。如果温和通胀顺利地到来,美国政府财政收入的增速将跟随较高的名义GDP增速,超过金融危机后以很低的固定利率发行的新增债务的融资成本,从而使债务占收入的比例逐渐降低,政府信用提升后,央行也可以开始出售政府债券,货币政策回归常态。

可见,在没有通胀之时收紧货币政策,将会使得欧美央行在危机之后的谋篇布局满盘尽失。美联储虽然号称已经“退出”量化宽松政策,但其实只是不再扩大资产负债表,债券到期后的资金还会继续购买政府债券提供融资支持。如果联储在政府债务走上稳定的“和谐去杠杆化”之前出售美国国债,将是对美国经济灾难性的后果。

如今,产品通胀已经消失在了全球的产业链条之中,——准确的说,是危机之后各国政府的慌乱应对和以邻为壑,破坏了通胀机制的自我修复能力。通胀消失已经不再是一个周期性问题了,而在很大程度上成为了结构性问题。一次加息虽对经济复苏不会产生实质性的影响,却会显著延缓通胀的到来;再次量化宽松虽然可以提升一定的通胀预期,却会使发达国家央行在政府债务的最大持有人这条道路上越走越远,随时可能和金融泡沫一起威胁到整个信用货币体系。

爱因斯坦说:“疯狂就是重复做一件事,但是期待不同的结果。”当全球五大央行的八轮量化宽松政策之后,通胀仍然没有来到,那么明智的全球政策制定者们是否应该转换思路,勇于面对结构失衡的现实。若能放弃货币政策的无谓折腾,再次促进全球的经济融合和风险共担,消除第一产业和第三产业对制造业生存空间的挤压,温和的通胀不用寻找,它自然会到来。

(本文首发于腾讯证券研究院之白雪石个人特约专栏:,经腾讯证券研究院授权转载)

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号